El agua llega a Wall Street: por qué marca un antes y un después en la historia de la humanidad

El mundo se beneficiará al poner un precio en lugar de tratarla como un bien público, especialmente a medida que el cambio climático causa estragos.

No hay un producto más central para la actividad humana que el que representa el 60% de nuestros cuerpos. Entonces, ¿por qué el agua no es un elemento fijo de los mercados financieros como lo son el oro, el crudo, el cobre y la soja?

Algunos inversionistas piensan que debería ser así. Es el único activo en el que Michael Burry, el administrador de fondos de cobertura interpretado por Christian Bale en “The Big Short”, aún se enfoca, si cree la secuencia de cierre bastante dudosa de la película.

CME Group Inc. está pensando en la misma línea, lanzando contratos de futuros esta semana vinculados al mercado del agua de u$s1.100 millones de California.

Es tentador creer que tal medida podría convertir al H2O en un producto tan importante para los mercados financieros como el petróleo, el metal y los productos agrícolas, pero no espere de pie.

El mundo se beneficiará al poner un precio al agua en lugar de tratarla como un bien público que se entrega de forma gratuita, especialmente a medida que el cambio climático causa estragos en los sistemas de suministro construidos para el siglo XX.

Eso no significa que alguna vez verá el precio de los futuros del agua de Chicago en las noticias de la noche.

La razón en última instancia se reduce a la abundancia, el precio y el peso. Los productos básicos más importantes para los mercados financieros tienen varias características comunes: se usan a nivel mundial, pero se producen en solo unos pocos lugares; son relativamente escasos y, por lo tanto, tienen un precio elevado; y su valor es alto en relación con su masa, de modo que incluso a largas distancias el costo del flete es una pequeña proporción del precio final.

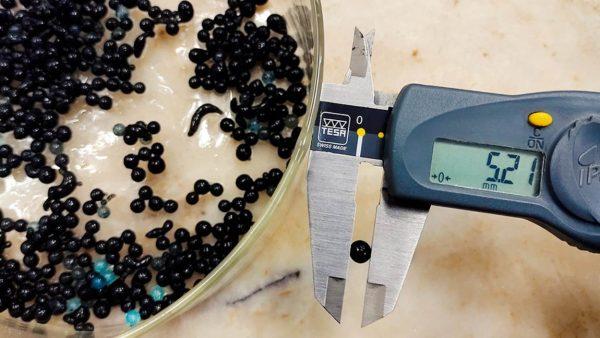

Eche un vistazo al índice de agua Nasdaq Veles, la base para el nuevo contrato de futuros de agua de CME. Un acre-pie de agua cuesta actualmente u$s486,53, equivalente a 39 centavos por tonelada métrica. Una tonelada de oro, por otro lado, cambia de manos por la increíble cantidad de US$60 millones.

El cobre negociado en Comex cuesta US$7.706; el crudo Brent cuesta US$355; y en el extremo inferior, incluso el carbón en el puerto australiano de Newcastle le costará US$77,35.

Esos diferenciales determinan la viabilidad del comercio mundial de productos básicos. Los metales preciosos son tan caros que generalmente se transportan por aire, un hecho que causó estragos en el mercado del oro a principios de este año, cuando la pandemia de covid castigó a gran parte de la flota de aviación del mundo.

Casi todo lo demás se mueve de manera más barata en barcos, trenes y camiones, y el costo del transporte toma una parte cada vez mayor de los precios finales a medida que disminuye el valor por tonelada.

Por lo general, cuesta entre u$s5 y u$s10 por tonelada enviar carbón desde la costa este de Australia a los consumidores en el noreste de Asia, lo que hace que el comercio de larga distancia sea apenas viable. Sin embargo, no tiene mucho sentido gastar dólares en transporte de agua que cambia de manos en sus mercados finales por solo centavos.

Ese es particularmente el caso porque, para todo lo que hablamos sobre la escasez de agua, es enormemente abundante en comparación con cualquier otro producto básico.

En la mayoría de los lugares, se puede recolectar de forma gratuita simplemente conectando un tanque a la tubería de drenaje. Incluso en lugares con poca lluvia, la desalinización es una opción mucho más barata que el transporte de larga distancia.

Como resultado, nunca habrá un mercado global para el agua, y eso significa que nunca volará como un producto importante. Tomar una posición de derivados en el cobre de la BML es una forma razonable para que una compañía electrónica china cubra su riesgo de precio de las materias primas.

Cada vez que el precio físico del cobre en China se sale de la línea con los futuros financieros en Londres, los operadores se moverán para aprovechar el diferencial enviando metal de un lugar a otro. No se puede decir lo mismo con el agua.

Vemos algo comparable en el mercado eléctrico, que también está altamente localizado. Los ingresos de electricidad en Alemania llegan a aproximadamente 80.000 millones de euros (u$s96.900 millones) al año, pero el valor de todos los contratos pendientes para el principal derivado de energía de carga base es de solo 698 millones de euros, porque solo las generadoras y los principales consumidores en Alemania tienen algún interés en el mercado.

En Estados Unidos, el comercio de energía es aún más marginal: el interés abierto por la electricidad en horas pico en el mercado PJM West, el contrato más celebrado, llega a solo u$s383.000.

La conversión de tales productos casi públicos en productos básicos tiene una reputación justamente mala en Estados Unidos, después de que los intentos de Enron Corp. de manipular el mercado eléctrico de California en 2001 causaran apagones y finalmente contribuyeran al colapso de la compañía.

Aun así, incluso si el agua nunca se convierte en un punto de referencia mundial, la motivación para un mercado de futuros es sensata. El reciente éxito de los mercados de carbono de Europa después de años de exceso es evidencia de que una vez que se arreglan las condiciones institucionales, un precio de los recursos públicos de bajo valor es crucial para fomentar un uso menos despilfarrador. En todas partes del planeta se está utilizando mal el agua, se está utilizando en exceso.