TECHO se convirtió en la primera asociación civil de Argentina en emitir Obligaciones Negociables, ¿cómo lo hizo?

Logró colocar ONs por $18 millones de pesos, con el objetivo de financiar la construcción de su propia Fábrica Social. Qué entidades públicos-privadas colaboraron.

La organización social TECHO se convirtió en la primera asociación civil de Argentina en emitir Obligaciones Negociables (ONs).

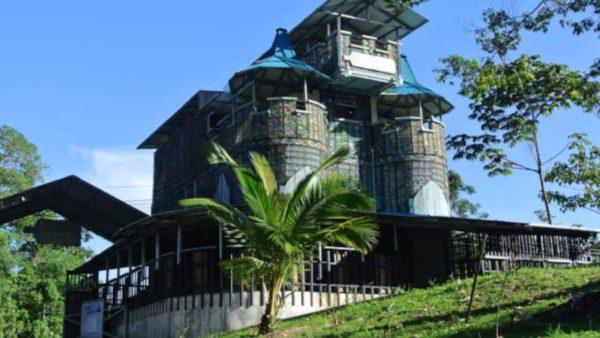

Así, anunció que colocó exitosamente ONs por $18 millones pesos argentinos, con el objetivo de financiar la construcción de su propia «Fábrica Social», que le permitirá producir las viviendas de emergencia que luego construyen en asentamientos.

//Mirá también: Más de 700 mil personas fueron beneficiadas por los programas de educación financiera de Santander

Como resultado de la emisión, desde la organización informaron que se ofertaron más de $40 millones pesos, detallaron en un comunicado de prensa.

¿Cómo logró convertirse en la primera asociación civil del país en emitir ONs? Con el respaldo de las SGR ArgenPymes, Crecer y Acindar Pymes ,y fueron colocadas por los bancos colocadores Banco Galicia, Banco Hipotecario, Santander, y Allaria Ledesma & Cía. S.A, según explicaron.

Y agregaron que la emisión «es considerada un Bono Social según la guía de Bonos Sociales, Verdes y Sustentables de BYMA, con una calificación “BS2” emitida por la Universidad Tres de Febrero (UNTREF)».

«TECHO logró captar la atención de los inversores consiguiendo el objetivo de emitir $18 millones a 48 meses de plazo a una tasa de Badlar + 0%, estructura que se acomoda a las necesidades financieras y a su capacidad de repago», explicaron.

//Mirá también: Finanzas sustentables: este banco otorgó $50 millones en crédito a empresas de triple impacto

Acceder a financiamiento

Cabe destacar que los cambios normativos introducidos por la Comisión Nacional de Valores (CNV) resultaron claves para que hoy TECHO pueda acceder a esta fuente de financiamiento. Como resultado de la emisión, llevada adelante el viernes 22 de octubre, se ofertó un total de más de $40 millones.

De esta manera, «la organización cuenta con un novedoso instrumento de financiamiento sostenible que le permite incrementar su impacto en las comunidades de todo el país», aseguraron.

“Las organizaciones de la sociedad civil tenemos un problema grande de desarrollo institucional porque tenemos limitaciones para acceder a instrumentos de financiamiento clásicos, que en general han sido pensados y diseñados solo para empresas con fines de lucro», afirmó Virgilio Gregorini, presidente de TECHO en Argentina.

Y agregó: «Con esta innovadora emisión esperamos marcar un antes y un después en el acceso a financiamiento justo para el sector social en Argentina, que está muy ávido de inversiones para poder crecer y desarrollarse”.

Qué son las ONs

Las Obligaciones Negociables (ONs)son instrumentos de deuda privada que pueden colocarse en el Mercado de Capitales. Es decir, se trata de bonos que pueden ser emitidos por grandes empresas o PyMES, y que pueden comprarse y venderse en los distintos mercados habilitados.

«La ON social de Techo encuadra dentro de los denominadas “ONs PyME Garantizadas”, al contar con la garantía de las Sociedades de Garantía Recíproca (SGRs) Argenpymes SGR, Acindar Pymes SGR y Crecer SGR», precisaron.

//Mirá también: Opinión: Repensando la industria de la construcción para el desarrollo del hábitat

Además añadieron que el estudio jurídico Pérez Alati, Grondona, Benites & Arntsen, actuó como asesor legal e impulsor de la transacción, proceso que llevó casi 2 años. A su vez, Fernando Chuit, director de Impact Investments de Grupo Pegasus, también ofició de asesor para concretar acuerdos con actores clave del proyecto.

Por su parte, los bancos Hipotecario, Santander, Banco Galicia y Allaria Ledesma & Cía. S.A. fueron los estructuradores y colocadores del bono en el mercado.