La historia detrás del mayor bono soberano sostenible de América Latina

La nación ofreció deuda por u$s 2,250 millones en una venta de dos partes denominada en dólares que incluyó u$s 1,500 millones en bonos de sustentabilidad.

Chile recaudó aproximadamente u$s 4.250 millones el martes en los mercados de euros y dólares estadounidenses, en medio de una fuerte demanda de los inversionistas, incluido el mayor bono sostenible emitido por un soberano latinoamericano en los mercados de deuda externa.

La nación ofreció deuda por u$s 2,250 millones en una venta de dos partes denominada en dólares que incluyó u$s 1,500 millones en bonos de sustentabilidad, los más grandes de la región, según datos compilados por Bloomberg. Chile también recaudó 1,650 millones de euros (u$s 2,000 millones) en mercados europeos para financiar proyectos verdes y sociales.

La parte del acuerdo europeo a más largo plazo, un valor de 1,250 millones de euros con vencimiento a 30 años, representa el mayor bono social de América Latina en moneda extranjera de un soberano. Esa deuda se vendió a 98.814 centavos de dólar por euro para obtener un rendimiento de 1.298%.

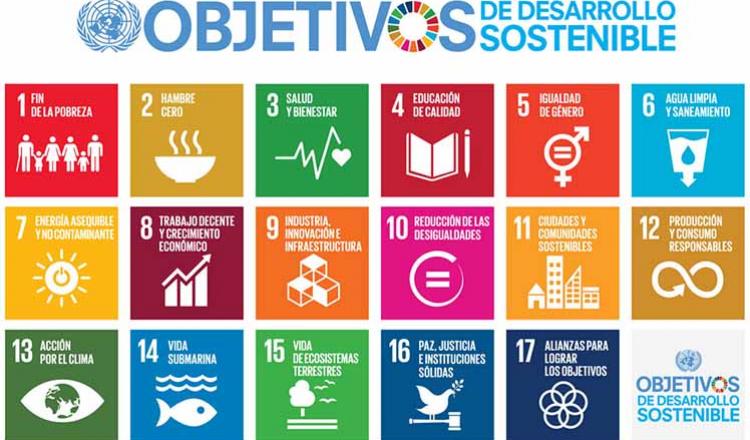

Tanto las ofertas en dólares como en euros fueron demandadas por inversionistas con mandatos ambientales, sociales y de gobernanza dedicados, dijo el martes el Ministerio de Hacienda de Chile en un comunicado.

Los inversionistas con mandato ESG consumieron 48.5% de la venta total en euros; las tasas de interés obtenidas en los tramos verdes con vencimiento a 10 años, o más, son las más bajas obtenidas por el país, según el Ministerio.

“El acceso favorable del país a financiamiento en los mercados internacionales refleja la confianza que tienen en las perspectivas de mediano plazo de Chile”, dijo el ministro de Hacienda, Ignacio Briones, en el comunicado.

Crece el mercado

Los Gobiernos de mercados emergentes se están precipitando hacia los mercados de bonos globales, a medida que las tasas bajas y las altas necesidades de gasto alimentan la típica oferta de enero.

Se espera que Panamá venda bonos el miércoles, un día después de obtener una línea de crédito de u$s 2,700 millones del Fondo Monetario Internacional, al tiempo que la nación busca asegurar bajos costos de endeudamiento. El martes, Bahréin, Laos y Turquía, clasificados como basura, comenzaron a vender por separado nuevas ofertas. Turquía cotizó al final del día.

Chile dijo que esta última oferta es parte de su plan de financiamiento de u$s 19,000 millones para el año calendario 2021, y se espera que hasta u$s 6,000 millones provengan de deuda en moneda extranjera.

Hasta la fecha, la nación ha emitido un total de aproximadamente u$s 12,600 millones en bonos vinculados a ASG ESG en dólares, euros y pesos chilenos, dijo el Ministerio. Eso incluye u$s 2,110 millones de “bonos sociales” en un acuerdo de dos partes en moneda local en noviembre.

El Gobierno podría utilizar los ingresos de los bonos sociales para financiar proyectos destinados a apoyar a personas mayores o con necesidades especiales, familias de bajos ingresos, seguridad alimentaria y programas diseñados para aliviar el desempleo, entre otros, de acuerdo con su marco de bonos sostenibles.

Mientras tanto, los bonos verdes podrían financiar iniciativas como transporte limpio, energía renovable y edificios ecológicos.

Los soberanos, supranacionales y agencias generalmente abren un camino para las empresas al hacer acuerdos de deuda vinculados a ESG y la venta de Chile podría alentar a las corporaciones a emitir más bonos sociales, lo que ayudó a que el mercado global de deuda sostenible creciera 29% hasta un récord de u$s 732,000 millones el año pasado.

BNP Paribas, Citigroup Inc., HSBC Holdings plc, JPMorgan Chase & Co. y Banco Santander SA administraron las últimas ofertas de Chile.