Estados Unidos «pisa el freno» en la producción de shale: ¿cómo queda el mercado?

Los inversionistas no ven rápidos retornos desde las rocas de esquisto estadounidenses.

Estados Unidos disminuirá la producción de shale oil en 2020. Los analistas proyectan que el bombeo desde las rocas de esquisto será de una tasa de apenas 100.000 barriles adicionales por día. El “apenas” sorprende en la Argentina: es casi la producción de petróleo no convencional de Vaca Muerta, que en noviembre alcanzó los 104.000 barriles shale, según la Secretaría de Energía de la Nación.

¿Cuáles son los motivos por los que quitan el pie del acelerador en Estados Unidos? El petrolero es un negocio a largo plazo, por lo que los accionistas de empresas más pequeñas no tienen la paciencia suficiente para esperar los retornos del crudo de rocas de esquisto.

El presidente ejecutivo de Parsley Energy, Matt Gallagher, citado por la agencia de noticias Reuters, señaló que el gasto de los productores shale caerá cerca de un 15% y no subirá, incluso si lo hacen los precios del barril, ya que se utilizarían los mayores retornos para pagar deuda. “Teníamos que ser un negocio rentable y competitivo, no solo recuperar recursos a cualquier costo”, explicó.

Tal como explica el sitio Más Energía, la producción se frenó, relacionado también con la “inundación de petróleo” que presionó los precios del barril hacia abajo. A fines de la década, volvió a impulsarse la producción con la eficiencia y el recorte de costos. Sin embargo, ahora los retornos a los inversores están disminuyendo y en la industria ya no creen que la perforación sea el camino al éxito, aun con precios en alza.

“Es hora de enfrentar los hechos, la configuración macro del petróleo para 2020 es un desastre”, dijeron, sin vueltas, en un informe Mike Kelly y Patrick Sun a sus clientes de Seaport Global Securities. La consultora rebajó la calificación a 13 firmas “shalers” luego de realizar su análisis sobre los retornos para los inversionistas.

¿Quiénes seguirán con el negocio en firme? Los grandes jugadores del mercado. A medida que el panorama del shale se enfría, las tasas anuales de crecimiento cercanas al 40% en Permian son los gigantes ExxonMobil y Chevron, entre otras operadoras privadas de gran porte y espalda financiera. Así lo apuntó Artem Abramov, jefe de investigación en temas de shale de la consultora internacional Rystad Energy.

“El regreso de Estados Unidos como un exportador neto sirve de recordatorio de cómo la industria petrolera puede dar sorpresas –en este caso, la “shale revolution”– que ha cambiado los precios a nivel mundial, la producción y los flujos de comercio”, dijo al medio Bob McNally, ex asesor energético de la administración de George W. Bush y presidente de la consultora Rapidan Energy Group.

La producción de petróleo de Estados Unidos escaló a un máximo histórico de 12,66 millones de barriles por día en octubre de 2019, de acuerdo con el reporte mensual de la gubernamental Agencia de Información de Energía (EIA). Y colocó en el mercado externo alrededor de 89.000 barriles por día.

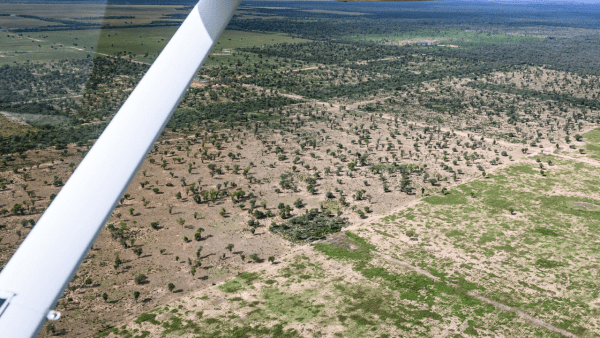

Los no convencionales llevaron a Estados Unidos a convertirse en el mayor productor mundial y en una potencia de los hidrocarburos no convencionales, acelerando en los últimos años la extracción de sus reservas shale en los estados de Texas, Dakota del Norte y Nuevo México.