Cuáles son los fondos que invierten en el agua en medio de conflictos por su escasez

La gestión del agua es una forma primordial para erradicar la pobreza. Y una fuente para las inversiones.

La escasez actual de agua afecta a 40% de a población mundial y a futuro este porcentaje no tiene miras a disminuir. Todo lo contrario. Las sequías pronunciadas como consecuencia del calentamiento global empeoran el actual pronóstico. Y aquí, los fondos de inversión tienen una oportunidad, especialmente, en aquellos que apuntan a la gestión mediambiental.

En África, dos de cada tres habitantes de zonas rurales no tienen acceso a agua potable, mientras que en América Latina y el Caribe, 106 millones de personas no cuentan con saneamiento adecuado.

Estos números salen del Informe Mundial sobre el Desarrollo de los Recursos Hídricos donde se destaca la gestión del agua como forma primordial para erradicar la pobreza. Y que además incluye la perspectiva de género en su análisis.

La falta de este recurso natural ya generó conflictos en los Estados Unidos, España, entre Bolivia y Chile, Israel y Palestina, India y Pakistán; en todo el contienente africano y en China.

La pelea por el agua puede ser tan dramática que la adminsitración de Joe Biden está poniendo atención y recursos financieros para evitarla.

El conflicto más reciente estalló este mes a lo largo de la frontera de California con Oregón, en la cuenca del río Klamath, donde la sequía está diezmando las poblaciones de salmón salvaje.

Para minimizarlo, los funcionarios federales cortaron el agua a los campos cercanos que cultivan patata y alfalfa, lo que generó una gran preocupación entre los agricultores y protestas de los activistas antigubernamentales.

Mientras tanto, todas las demás partes interesadas del río Klamath (tribus indígenas con reclamos antiguos, administradores de servicios públicos para ciudades en crecimiento en el sur de Oregón y el norte de California, represas que ejecutan plantas hidroeléctricas, campos de golf y propietarios de viviendas) claman por su parte del río.

El problema llegó tanto a la adminsitración central como al Congreso estadounidense. Estados Unidos enfrenta crecientes conflictos por el agua entre los que tienen y los que no tienen de la región. Por este motivo, el gobierno de Biden lanzó un prorama de infraestructura por U$S 973 mil millones, asignando U$S 55 mil millones para infraestructura de agua potable limpia que elimine el plomo en las líneas y tuberías de servicio de la nación. Y otros U$S 5000 Millones para el almacenamiento de agua.

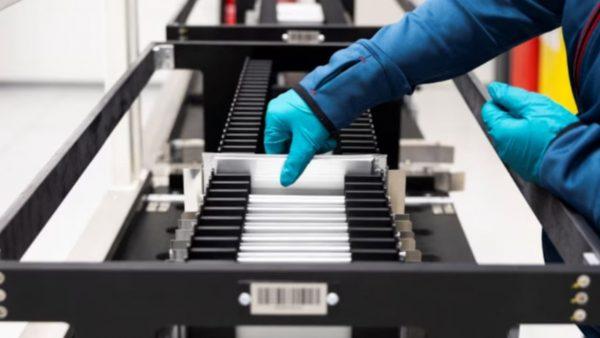

La pregunta es si estas sumas millonarias podrán contener la crisis que ya se vive. En tanto, las tecnologías son imprtantes para el tratamiento de las aguas residuales que se reciclan y en el proceso de desalinización que puede transformar el agua del océano y las aguas residuales en agua potable hiperpuras, por ejemplo.

Qué inversores

Los inversores tienen una mayor cantidad de alternativas para generar un cambio en el sector y obtener rentabilidad de ello.

Algunos ejemplo, por la mayor antigüedad y consistencia, son los siguientes:

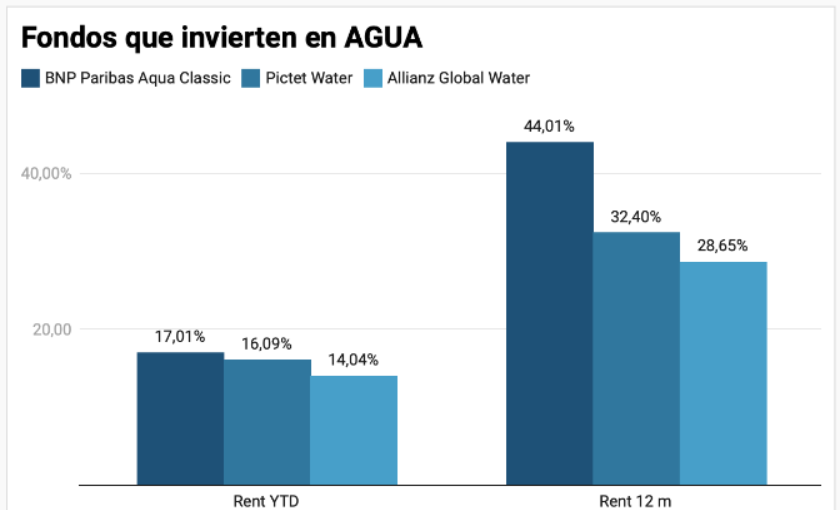

- BNP Paribas Aqua Classic: uno de los fondos, junto con el de Pictet, con mayor historia, que va hasta 2015. Se trata de una solución de inversión de renta variable que alcanza una rentabilidad acumulada a 60 meses del 88,11%, lo que supone ganar una media del 1,47% mensual o bien 17,6% anual. En lo que va del 2021 alcanza el 44,4%. El patrimonio del fondo es de 3.175 millones de euros, habiéndose casi duplicado en año y medio. La cartera está compuesta entre otros, por Veolia Environment, Suez y American Water Works. El fondo es gestionado por Impax Asset Management, líder en inversión medioambiental ( el 50% está invertido en EE.UU. y otro 50% en otras regiones).

- Pictet Water: es otra propuesta con una renta variable con un track record de casi 15 años, ya que la fecha de lanzamiento fue en 2006. El fondo alcanza los 7.739 millones de euros de activos gestionados, colocándolo entre los mayores de su categoría. La cartera está constituida por 51 posiciones, y las 10 mayores representan el 38% de los activos, entre ellas se encuentra también Veolia, con casi el doble de peso que en el anterior fondo, aunque la de mayor peso es la norteamericana Danaher Corporation. El fondo también muestra un sesgo growth y en EE.UU. con más del 63% de peso. La rentabilidad a 5 años es del 74,84%, mientras que en este año es del 32,4%.

- Allianz Global Water: cuenta con una antigüedad superior a los 4 años, alcanzando un patrimonio cercano a los 620 millones de euros que están invertidos en un 94,3% en 38 posiciones, representando casi un 40% las 10 mayores posiciones entre las que vuelve a aparecer American Water Works y Danaher Corp., entre otras. Alcanza una ponderación del 56% en Norteamérica y un 39% en otras regiones. Logra un estilo más marcado al crecimiento. Con esa cartera caracterizada por mayor concentración alcanza una rentabilidad en lo que va del año del 14,04%, mientras que a 3 años acumula algo más del 50%.